Revisors råd: Slik skaffer du kapital til bedriften din

Hos Collectia er vi lidenskapelig opptatt av gründere og selvstendig næringsdrivende – og arbeider heldigvis med dem og deres bedrifter hver eneste dag.

Å starte for seg selv er ikke bare hardt arbeid og lærerikt, det gir også en stor samfunnsmessig gevinst med økt sysselsetting og økte offentlige inntekter – når folk tar steget ut som selvstendig næringsdrivende.

Selv om Collectia er et inkassoselskap som bistår med å kreve inn (inkasso) ubetalt gjeld og ubetalte fakturaer for våre klienter, ønsker vi også å støtte at flere blir gründere – og at de som allerede er selvstendige kan søke hjelp og inspirasjon.

1. La kundene dine finansiere veksten din

Den rimeligste måten å starte egen virksomhet på, er ved å la kundene finansiere veksten din. Dette er den smarteste måten hvis du ønsker å unngå å måtte gi fra deg eierandeler, ta opp lån, eller måtte investere for mye av egne penger.

For å la kundene betale for veksten din, krever det at du starter smått – kanskje med et begrenset utvalg, et mindre sortiment, mindre maskiner eller lignende – og la omsetningen fra kundene dine bidra til å finansiere dine løpende innkjøp av større og bedre maskiner, et større utvalg osv.

Prosessen kan gå sakte, men det er den billigste måten å komme i gang på; med mindre din virksomhet krever store investeringer fra dag én – som for eksempel krav til dyre lisenser, utvikling og lignende.

2. Banken

Banken er historisk sett den klassiske finansieringskilden når bedrifter trenger kapital og finansiering.

Bankfinansiering kan ofte være den raskeste måten å få finansiering på – men rentene kan være tunge å bære, spesielt i oppstartsfasen av en virksomhet.

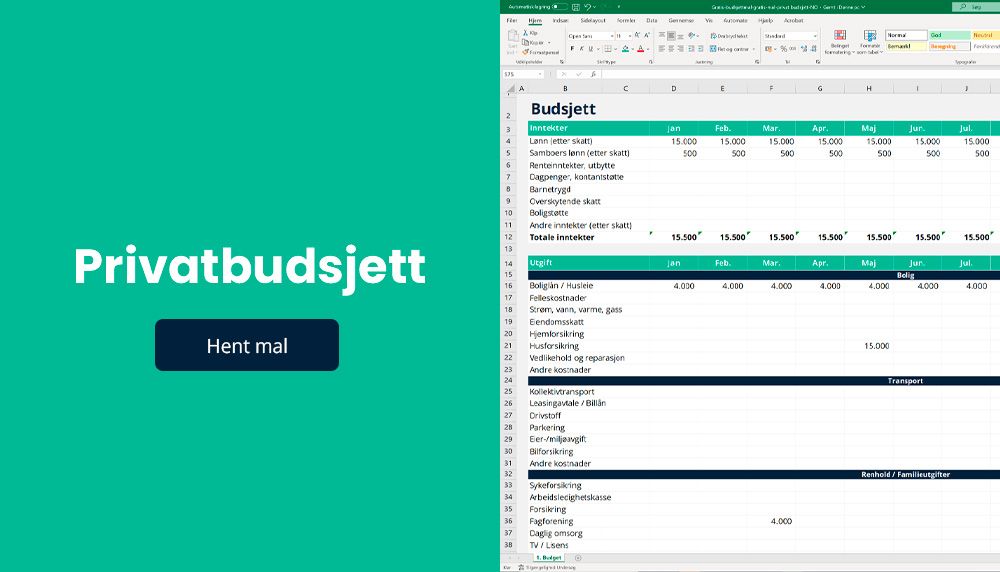

Banken stiller ofte en rekke krav til deg som gründer; og du vil ofte bli møtt med et krav om å sende inn en forretningsplan, et budsjett og ofte en personlig garanti / sikkerhet fra gründeren, hvis lånet ikke kan tilbakebetales.

3. Finn en investor

En tredje finansieringsform er å få en investor med på laget.

Investorer kan ofte bidra med mer enn kapital, som for eksempel gode råd, et verdifullt nettverk og mye sparring.

Du må bare være klar over at de fleste investorer vil kreve en styreplass, og dermed medbestemmelse over bedriften din.

Det er sjeldent investorer investerer i bedrifter som ikke har bevist sin levedyktighet og «traction»; og dermed sjeldent i bedrifter som ikke har hatt kunder, omsetning og lignende.

4. Unngå de 3 F’ene – Friends, fools and family

I USA har man et begrep som heter «friends, fools and family». En undersøkelse viser at mellom 35 – 40 % av amerikanske bedrifters kapital kommer fra venner og familie – en gruppe amerikanere har valgt å kalle «friends, fools and family».

Vår anbefaling er at du unngår venner og familie når du søker kapital og finansiering til din virksomhet; ofte er venner og familie ikke profesjonelle, har ingen innsikt i din virksomhet, har svært lite innsikt i hvilke konsekvenser det har å låne ut penger, noe som kan føre til bitre konflikter hvis du ikke kan tilbakebetale det skyldige beløpet.

5. En stram debitoroppfølging kan være den beste finansieringen

Mange bedrifter, både nystartede og veletablerte, kan ofte slite med å håndtere kunder som ikke betaler – og det kan være tungt for likviditeten.

Ofte ser vi at det gis unødvendig lange betalingsfrister – og i like stor grad opplever vi at bedrifter er dårlige til å følge opp når kundene ikke overholder disse betalingsfristene.

Undersøk om det er mulig å redusere deres betalingsfrister. Er betalingsfristen for eksempel 14 dager eller mer, så se om de kan reduseres.

Det samme gjelder oppfølging på manglende betalinger. Er din bedrift god nok til å følge opp når dine kunder ikke betaler? Hvis ikke, så undersøk muligheten for å automatisere deres purrerutiner og få hjelp fra din regnskapsfører eller ta en prat med et inkassobyrå, om de kan hjelpe med å sende ut purringer, inkassovarsler og andre påminnelser – hvis betalingene uteblir mer enn for eksempel 7 eller 14 dager.